Unser Steuerungselement

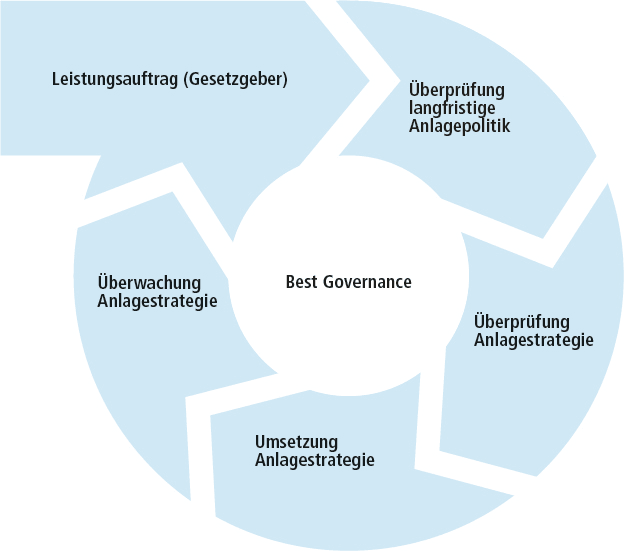

Unser Anlageprozess

Der Anlageprozess ist unser wichtigstes Steuerungselement, wenn wir Vorsorgevermögen anlegen. Er definiert, wer welche Aufgabe hat und wer wofür verantwortlich ist. Er sorgt dafür, dass alle Organe von PUBLICA das gleiche Verständnis von der Anlagetätigkeit haben.

Sechs Schritte

Der Anlageprozess von PUBLICA umfasst sechs Schritte:

-

Aus dem PUBLICA-Gesetz ergibt sich unser Leistungsauftrag.

-

Wir überprüfen mindestens alle vier Jahre unsere Anlagepolitik.

-

Die Anlagestrategie überprüfen wir ebenfalls mindestens alle vier Jahre.

-

Wir setzen die Anlagestrategie um und

-

überprüfen sie laufend.

-

Das tun wir nach dem Prinzip «Best Governance». Das heisst, wir trennen konsequent Beratung, Entscheid und Kontrolle. So vermeiden wir Interessenskonflikte.

Der Leistungsauftrag begründet die Existenz von PUBLICA und wird wie folgt definiert: Das Vermögen der Versicherten und Rentenbeziehenden wird verantwortungsbewusst ausschliesslich in deren Interesse investiert. Bei angemessener Begrenzung der Risiken wird eine Rendite angestrebt, welche es erlaubt, Versicherte und Rentenbeziehende vor den wirtschaftlichen Folgen von Alter, Invalidität und Tod zu schützen. Es ist sicherzustellen, dass die versprochenen Leistungen jederzeit termingerecht ausbezahlt werden können.

Art. 71 BVG enthält die Anlagegrundsätze, welche bei jeder Vermögensanlage gegeneinander abzuwägen sind: Die Vorsorgeeinrichtungen verwalten ihr Vermögen so, dass Sicherheit und genügender Ertrag der Anlagen, eine angemessene Verteilung der Risiken sowie die Deckung des voraussehbaren Bedarfes an flüssigen Mitteln gewährleistet sind.

In diesem Teilprozess sollen die langfristigen Rahmenbedingungen von PUBLICA identifiziert und bestimmt werden. Unter langfristig wird ein Horizont von mehr als zehn Jahren verstanden. Diese Zeitspanne entspricht den Verbindlichkeiten von PUBLICA.

Die Schritte dieses Teilprozesses:

a) Festlegung des Anlagecredos (sog. Investment Beliefs)

b) Analyse von langfristigen Trends

c) Erlaubte Anlageklassen

d) Festlegung des Risikobudgets

a) Festlegung des Anlagecredos (sog. Investment Beliefs)

Ein gemeinsames Verständnis bezüglich Vermögensverwaltung hilft der Kassenkommission, dem Anlageausschuss und der Geschäftsstelle von PUBLICA, schwierige Zeiten möglichst erfolgreich zu bewältigen und in solchen nicht prozyklisch zu reagieren.

b) Analyse von langfristigen Trends

Der Einfluss von langfristigen makroökonomischen (z.B. Wachstumsraten, Zins- und Inflationsentwicklung), demographischen, unternehmerischen (z.B. Entwicklung des Personalbestandes der angeschlossenen Arbeitgeber) wie auch von regulatorischen (z.B. Banken-Disintermediation wegen restriktiverer Eigenkapitalanforderungen) Trends auf PUBLICA wird in diesem Schritt analysiert. Ein als am wahrscheinlichsten angenommenes Hauptszenario und weitere mögliche Szenarien werden definiert und in den anschliessenden Teilprozessen berücksichtigt.

c) Erlaubte Anlageklassen

In einem strukturierten Selektionsverfahren werden jene Anlageklassen bestimmt, in die PUBLICA langfristig investieren bzw. desinvestieren sollte.

d) Festlegung des Risikobudgets

Basierend auf den vorgängig aufgeführten Schritten und auf der Risikofähigkeit der Vorsorgewerke wird das Risikobudget festgelegt. Für die offenen Vorsorgewerke wird zurzeit ein relatives Risikomass verwendet. Dabei wird der conditional Value at Risk für den Deckungsgradverlust (Durchschnitt der 5 Prozent grössten Deckungsgradverluste am Ende der Betrachtungsperiode) limitiert. Beim geschlossenen Vorsorgewerk wird der conditional Value at Risk für die erwartete Unterdeckung (Durchschnitt der 5 Prozent schlechtesten Deckungsgrade am Ende der Betrachtungsperiode) als Risikomass verwendet.

Der Teilprozess „Überprüfung der langfristigen Anlagepolitik“ wird mindestens alle vier Jahre durchgeführt. Diese Frequenz ist mit der Amtsdauer der Kassenkommission abgestimmt und soll immer dann stattfinden, wenn die neuen Kassenkommissionsmitglieder eingearbeitet sind.

Basierend auf der langfristigen Anlagepolitik wird in diesem Teilprozess die Anlagestrategie überprüft.

Die Schritte dieses Teilprozesses:

a) Rendite-Risikoannahmen pro Anlageklasse

b) Optimierungsprozess

c) Berücksichtigung qualitativer Faktoren

d) Festlegung der Anlagestrategie (Asset Allocation)

a) Rendite-Risikoannahmen pro Anlageklasse

In diesem Schritt werden die mittelfristigen (3 bis 5 Jahre) und die langfristigen (10 Jahre) Rendite-Risiko-Eigenschaften pro Anlageklasse geschätzt. Aufgrund der Tatsache, dass sich Risikoprämien zyklisch verhalten, werden sowohl ein mittelfristiger als auch ein langfristiger Horizont berücksichtigt. Die mittelfristigen Renditeerwartungen berücksichtigen Konjunkturzyklen, wobei langfristige Erwartungen sich stärker an Gleichgewichtsannahmen orientieren. Zusätzlich sind die Korrelationsannahmen zwischen den wesentlichen Anlageklassen zu diskutieren.

b) Optimierungsprozess

In diesem Schritt werden zuerst die Restriktionen der Optimierung festgelegt und anschliessend der Optimierungsprozess inkl. Sensitivitätsanalysen durchgeführt. Für die Sensitivitätsanalysen sind ein (wahrscheinlichstes) ökonomisches Hauptszenarium sowie wesentliche alternative Entwicklungen festzulegen. Die Kenngrösse für die Optimierung ist der Deckungsgrad, um die ganze Bilanz zu berücksichtigen.

c) Berücksichtigung qualitativer Faktoren

In diesem Schritt werden qualitative Faktoren in die Analyse einbezogen, die schwierig quantitativ abzubilden sind (z.B. expansive Geldpolitik, Liquiditätsüberlegungen und praktische Implementierungsfragen wie beispielsweise die erforderliche Implementierungszeit und allfällige Umschichtungskosten).

d) Festlegung der Anlagestrategie (Asset Allocation)

In diesem Schritt wird basierend auf den drei oben genannten Schritten die Anlagestrategie inkl. den taktischen Bandbreiten festgelegt. Der Teilprozess „Überprüfung der Anlagestrategie“ wird als Ganzes mindestens alle vier Jahre ausgeführt.

Zentral bei diesem Teilprozess ist, dass die wichtigsten Annahmen des ALM-Prozesses, das sind insbesondere die Rendite-Risikoannahmen pro Anlageklasse, jährlich überprüft werden. Wird dabei festgestellt, dass sich die Rendite-Risikoannahmen im Vergleich zur letzten ALM-Studie stark verändert haben, wird der gesamte Teilprozess „Überprüfung der Anlagestrategie“ neu gestartet.

Im diesem Teilprozess wird die Anlagestrategie umgesetzt.

Die Schritte dieses Teilprozesses:

a) Definition effizienter Benchmarks

b) Auswahl der Partner inkl. Anlagerichtlinien und Umsetzungsform

c) Wahrnehmung der Aktionärsrechte

d) Cash Management

e) Risikomanagement inkl. ESG-Themen

f) Strategischer Auf- bzw. Abbau der Portfolios

g) Taktische Asset Allocation (TAA) und diszipliniertes Rebalancing

a) Definition effizienter Benchmarks

Für jede Anlageklasse wird eine Benchmark definiert, die das gewünschte Risiko-Rendite-Profil aus Sicht des Gesamtportfolios möglichst effizient abbildet.

b) Auswahl der Partner inkl. Anlagerichtlinien und Umsetzungsform

Für interne und externe Vermögensverwalter gelten gleich hohe Anforderungen. PUBLICA sucht für jede Anlageklasse die kompetentesten Partner. Innerhalb jeder Anlageklasse sollte nach Möglichkeit eine Backup-Lösung bereitgestellt werden. Dank diesem redundanten Ansatz kann im Bedarfsfall ein anderer Vermögensverwalter zeitnah einspringen.

c) Wahrnehmung der Aktionärsrechte

Die Stimmrechte werden im Sinne der Versicherten ausgeübt und Dialoggespräche mit Hilfe externer Spezialisten geführt.

d) Cash Management

Der Liquiditätsbedarf ist mittels Cash Management soweit als möglich voraus zu planen, damit sichergestellt ist, dass alle Leistungen und Forderungen jederzeit fristgerecht erfüllt werden können.

e) Risikomanagement inkl. ESG-Themen

Eine zentrale Aufgabe des Risikomanagements ist die Identifikation, Messung, Überwachung und Steuerung der Risiken und Erträge auf der Stufe des Gesamtvermögens. Das Risikomanagement stellt sicher, dass das Anlagevermögen entsprechend den Vorgaben verwaltet und das Risikobudget eingehalten wird. Risiken innerhalb des Anlageprozesses sollten möglichst einheitlich gemessen und konsistent beurteilt werden. Risiken, die nicht mit einer Prämie abgegolten werden, werden minimiert. Nicht quantifizierbare Risiken und ihre potenziellen Auswirkungen auf das Portfolio werden jährlich ermittelt und beurteilt (ESG-Risikoanalyse).

Zum verantwortungsbewussten Investieren bei PUBLICA.

f) Strategischer Auf- bzw. Abbau der Portfolios

Anpassungen an neue Anlagestrategien werden auf der Zeitachse verteilt ausgeführt. Transaktionskosten und Liquiditätsniveaus werden dabei berücksichtigt. PUBLICA Asset Management formuliert die Anpassungsgeschwindigkeit, mit der eine bestehende Anlagestrategie in eine neu definierte Anlagestrategie umgeschichtet werden soll. Gegenüber dieser sog. pro-rata Strategie wird die relative Performance des Vermögens der Vorsorgewerke gemessen.

g) Taktische Asset Allocation (TAA) und diszipliniertes Rebalancing

Mit taktischen Entscheiden, d.h. temporären Über- und Untergewichten in Relation zur pro-rata Strategie, soll mittelfristig ein Mehrwert (höhere Netto-Rendite bzw. tieferes Risiko) erreicht werden. Das Rebalancing der pro-rata Strategie an die strategischen Quoten erfolgt monatlich, um eine disziplinierte Umsetzung der Anlagestrategie sicherzustellen.

Die einzelnen Teilprozesse des Anlageprozesses werden regelmässig sowohl von PUBLICA als auch von externen Parteien überwacht. Bei vielen Schritten sind mehrere externe wie auch interne Parteien an der Durchführung bzw. Überwachung beteiligt. Wichtige externe Parteien sind die Depotbank, welche die täglichen und monatlichen Reportings erstellt, der Investment Controller und die Revisionsstelle.

Best Governance ist die Grundlage des Anlageprozesses von PUBLICA. Best Governance heisst, dass Beratung, Entscheid und Kontrolle konsequent getrennt werden, um Interessenskonflikte zu vermeiden. Anlageentscheide sind auf soliden Daten und – sofern vorhanden – auf fundierten wissenschaftlichen Grundlagen abgestützt und nachvollziehbar. Das Vier-Augen-Prinzip wird effizient und effektiv umgesetzt. Personen, die Anlagen von PUBLICA bewirtschaften, müssen hohen professionellen Anforderungen gerecht werden, vertrauensvoll, integer und loyal sein.